Anhang

Erläuterungen zur Bilanz zum 31. Dezember 2019

Aktiva Position A. und B.

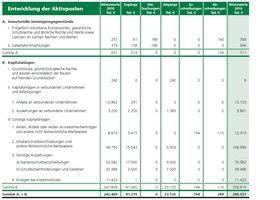

Immaterielle Vermögensgegenstände und Kapitalanlagen

Die Buchwerte entwickelten sich im Geschäftsjahr 2019 wie folgt:

Aktiva Position A.

Immaterielle Vermögensgegenstände

Hierbei handelt es sich um Anschaffungskosten für EDV-Software.

Die Bilanzierung erfolgt zu Anschaffungskosten abzüglich Abschreibungen.

Aktiva Position B.

Kapitalanlagen

I. Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich der Bauten auf fremden Grundstücken

Die fremdgenutzte Wohnimmobilie in Berlin-Glienicke wurde Mitte 2019 veräußert. Aus dem Verkauf resultierte ein Abgangsgewinn in Höhe von 640 Tausend Euro.

II. Kapitalanlagen in verbundenen Unternehmen und Beteiligungen

- Anteile an verbundenen Unternehmen

Die InterRisk Versicherungs-AG hält 100 % der Anteile der InterRisk Lebensversicherungs-AG mit Sitz in Wiesbaden mit einem Buchwert von 11.760 Tausend Euro. Der Jahresüberschuss vor Ergebnisabführung der InterRisk Lebensversicherungs-AG beträgt 2019 4,6 Millionen Euro und wird gemäß dem im Jahr 2014 abgeschlossenen, zuletzt 2019 geänderten Ergebnisabführungsvertrag an die InterRisk Versicherungs-AG abgeführt. Zum 31.12.2019 verfügte die InterRisk Lebensversicherungs-AG über ein Eigenkapital von 23.518 Tausend Euro. Die InterRisk Lebensversicherungs-AG wiederum hält 100 % der Anteile der InterRisk Informatik GmbH und der AMADI GmbH, beide mit Sitz in Wiesbaden. Der Jahresüberschuss 2019 belief sich bei der InterRisk Informatik GmbH auf 1,3 Tausend Euro bei einem Eigenkapital von 43 Tausend Euro. Die AMADI GmbH erwirtschaftete einen Jahresüberschuss von 0,9 Tausend Euro bei einem Eigenkapital von 40 Tausend Euro.

Die Bewertung der Anteile an verbundenen Unternehmen erfolgt zu Anschaffungskosten. Als Zeitwert wurde das bilanzielle Eigenkapital zum 31.12.2019 angesetzt (vgl. Tabelle auf nächster Seite). Dieser Wert wurde mittels Ertragswertberechnung nach IDW RS HFA 10 verifiziert.

Daneben ist die InterRisk Versicherungs-AG an einer Konzernimmobiliengesellschaft (VIG Fund AS) mit Sitz in Prag in Höhe von 1.393 Tausend Euro beteiligt. Darin inbegriffen ist eine im Jahr 2019 durchgeführte Kapitalerhöhung in Höhe von 291 Tausend Euro. Der Anteil am Eigenkapital beträgt 0,6%. Das Eigenkapital der Gesellschaft betrug zum 31.12.2018 195.420 Tausend Euro bei einem Jahresergebnis von 9.035 Tausend Euro.

- Ausleihungen an verbundene Unternehmen

Die Ausleihungen an verbundene Unternehmen wurden an eine Konzernimmobiliengesellschaft, an der die InterRisk Versicherungs-AG Anteile hält, in Höhe von 3.861 Tausend Euro gewährt.

Der Zeitwert wurde unter Zugrundelegung der zum Bilanzstichtag gültigen Zinsstrukturkurve mit aktuellen Spreads ermittelt.

III. Sonstige Kapitalanlagen

- Aktien, Anteile oder Aktien an Investmentvermögen und andere nicht festverzinsliche Wertpapiere

Die Bewertung der dem Umlaufvermögen zugeordneten Aktien, Anteile oder Aktien an Investmentvermögen erfolgt nach dem strengen Niederstwertprinzip. Sie werden zum Zeitwert, höchstens jedoch zu Anschaffungskosten, angesetzt. Wurden Aktien, Anteile oder Aktien an Investmentvermögen gleicher Art und Gattung zu unterschiedlichen Anschaffungskosten erworben, so wurde daraus ein Durchschnittsanschaffungswert gebildet. Die Zeitwerte wurden anhand der Börsenwerte und Rücknahmepreise zum 31.12.2019 ermittelt.

Bei fünf Aktien wurden Abschreibungen in Höhe von 110 Tausend Euro vorgenommen. Ein Aktienfonds wurde in Höhe von 25 Tausend Euro zugeschrieben. Bei fünf Aktien wurden Zuschreibungen in Höhe von 169 Tausend Euro vorgenommen.

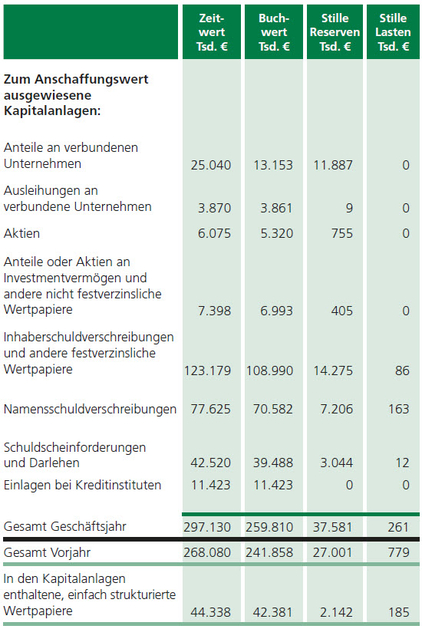

Bei den Investmentanteilen sind Stille Reserven in Höhe von 405 Tausend Euro vorhanden.

Die in dieser Bilanzposition enthaltenen Immobilienfonds sind dem Anlagevermögen zugeordnet und wurden nach dem gemilderten Niederstwertprinzip bewertet.

- Inhaberschuldverschreibungen und andere festverzinsliche Wertpapiere

Die Inhaberschuldverschreibungen und andere festverzinsliche Wertpapiere sind dem Anlagevermögen zugeordnet. Sie wurden mit den Anschaffungskosten angesetzt und nach dem gemilderten Niederstwertprinzip bewertet. Die Zeitwerte wurden anhand der Börsenkurse bzw. anhand einer theoretischen Bewertung mittels Zinsstrukturkurve und Spreads ermittelt. Für die Zeitwertermittlung der strukturierten Wertpapiere wurden zudem als Parameter die Volatilität und Optionspreisberechnung herangezogen.

Die positiven Bewertungsreserven belaufen sich auf 14.275 Tausend Euro, die stillen Lasten auf 86 Tausend Euro bei Buchwerten von 5.457 Tausend Euro der Wertpapiere mit stillen Lasten. Bei Papieren mit stillen Lasten wurde auf Abschreibungen verzichtet, da von keiner dauerhaften Wertminderung, sondern kurzfristigen Kursschwankungen ausgegangen wurde.

- Namensschuldverschreibungen

Die Bewertung erfolgte zum Anschaffungswert. Die positiven Bewertungsreserven belaufen sich auf 7.206 Tausend Euro, die stillen Lasten zum Bewertungsstichtag auf 163 Tausend Euro. Bei Papieren mit stillen Lasten wurde auf Abschreibungen verzichtet, da von keiner dauerhaften Wertminderung, sondern kurzfristigen Kursschwankungen ausgegangen wurde.

Die Zeitwerte wurden anhand der zum Bilanzstichtag gültigen Zinsstrukturkurve mit aktuellen Spreads ermittelt.

- Schuldscheinforderungen und Darlehen

Die Bewertung erfolgte zum Anschaffungswert. Die positiven Bewertungsreserven belaufen sich auf 3.044 Tausend Euro, die stillen Lasten auf 12 Tausend Euro. Bei Papieren mit stillen Lasten wurde auf Abschreibungen verzichtet, da von keiner dauerhaften Wertminderung, sondern kurzfristigen Kursschwankungen ausgegangen wurde.

Die Zeitwerte wurden unter Zugrundelegung der zum Bilanzstichtag gültigen Zinsstrukturkurve mit aktuellen Spreads ermittelt.

- Einlagen bei Kreditinstituten

Die Bewertung erfolgt zum Nominalwert.

Folgebewertung

Folgende Positionen werden nach dem gemilderten Niederstwertprinzip bewertet und mit fortgeführten Anschaffungskosten oder dem niedrigeren auf Dauer beizulegenden Wert angesetzt:

- Ausleihungen an verbundene Unternehmen

- Inhaberschuldverschreibungen

- Namensschuldverschreibungen

- Schuldscheinforderungen und Darlehen

- Anteile an Investmentvermögen (Immobilienfonds)

Sofern am Bilanzstichtag die fortgeführten Anschaffungskosten über dem Marktwert sowie dem langfristig beizulegendem Wert liegen, werden keine Abschreibungen vorgenommen, wenn von einer vorübergehenden Wertminderung auszugehen ist.

Zeitwerte der Kapitalanlagen

Die Zeitwerte der Kapitalanlagen nach § 54 RechVersV und § 285 Satz 1 Nr. 19 HGB stellen sich wie folgt dar:

Aktiva Position C.

Forderungen

Die Forderungen wurden mit dem Nominalbetrag abzüglich einer Pauschalwertberichtigung für das allgemeine Kreditrisiko angesetzt.

Die Forderungen an Versicherungsnehmer sind fällige Beitragsansprüche. Es wurde eine Pauschalwertberichtigung in Höhe von 70 Tausend Euro vorgenommen.

Die bedeutendsten Posten der sonstigen Forderungen sind Forderungen gegenüber der InterRisk Lebensversicherungs- AG in Höhe von 7.402 Tausend Euro und der Aktivwert aus der Rückdeckungsversicherung für Direktzusagen in Höhe von 1.218 Tausend Euro.

Aktiva Position D.

Sonstige Vermögensgegenstände

I. Sachanlagen und Vorräte

Sachanlagen und Vorräte sind zu Anschaffungskosten abzüglich der Abschreibung auf Betriebs- und Geschäftsausstattung ausgewiesen, wobei geringwertige Anlagegüter im Jahr der Anschaffung voll abgeschrieben werden.

II. Laufende Guthaben bei Kreditinstituten, Schecks und Kassenbestand

Diese sind zum Nennwert ausgewiesen.

Aktiva Position E.

Rechnungsabgrenzungsposten

Die wesentlichen Positionen sind abgegrenzte Zinsen, die auf die Zeit bis zum Abschlussstichtag entfallen, aber noch nicht fällig sind. Sie sind grundsätzlich zum Nominalwert ausgewiesen.

Passiva Position A.

Eigenkapital

Das Grundkapital ist in 20.000 nennwertlose Namensstückaktien eingeteilt.

Die Gewinnrücklage entwickelte sich wie folgt:

Passiva Position B.

Versicherungstechnische Rückstellungen

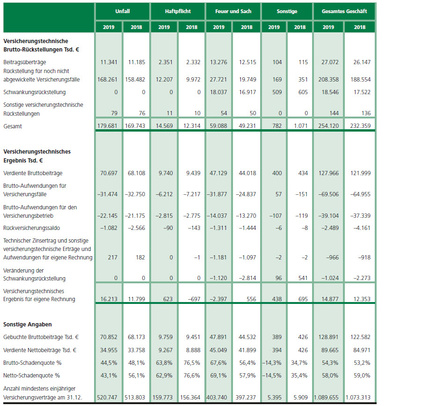

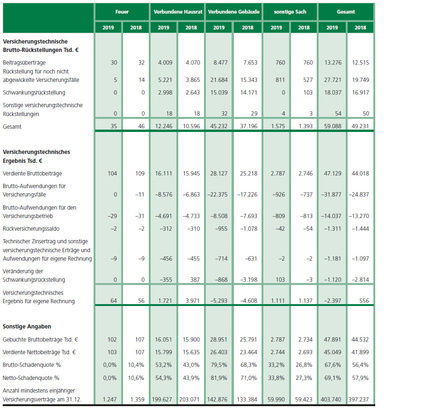

Die Aufgliederung der versicherungstechnischen Rückstellungen nach Versicherungssparten ergibt sich aus der Tabelle „Spartenaufgliederung“.

Die Anteile der Rückversicherer an den Rückstellungen berücksichtigen die vertraglichen Vereinbarungen.

I. Beitragsüberträge

Zu jeder einzelnen Versicherung wird bei Beitragserhebungen, die über den 31. Dezember hinausreichen, der auf das Folgejahr entfallende Beitragsanteil nach der 1/360-Methode abgegrenzt. Der BMF Erlass vom 30. April 1974 wird angewandt.

II. Rückstellung für noch nicht abgewickelte Versicherungsfälle

Die Rückstellung wurde für noch nicht abgewickelte Versicherungsfälle gebildet, die bis zum 31.12.2019 eingetreten sind. Für jeden einzelnen gemeldeten Schaden wurde eine Rückstellung nach dem voraussichtlichen Aufwand unter Berücksichtigung einer Abzinsung bei einem potentiellen Rentenfall sowie eventueller Rückforderungsansprüche gebildet. Für bis zum 31.12.2019 eingetretene, aber noch nicht gemeldete Schäden wurde eine Spätschadenreserve auf der Grundlage von Erfahrungswerten der Vergangenheit ermittelt und eingestellt.

Für Verpflichtungen zur Zahlung laufender Unfallrenten ist eine Rentendeckungsrückstellung in Höhe von 32.746 Tausend Euro enthalten. Diese wurde versicherungsmathematisch unter Verwendung der Sterbetafeln DAV 2006 HUR und eines Rechnungszinses von 0,9% gemäß §2 Abs.1 DeckRV ermittelt und mit dem Barwert der Verpflichtungen zuzüglich einer pauschal ermittelten Verwaltungskostenrückstellung angesetzt.

In den ausgewiesenen Bruttobeträgen ist eine Rückstellung für die voraussichtlich anfallenden Schadenregulierungsaufwendungen enthalten. Diese wird gemäß koordinierten Ländererlass des BMF vom 2.2.1973 ermittelt.

III. Schwankungsrückstellung

Die Rückstellung zum Ausgleich der Schwankungen des jährlichen Schadenbedarfs wurde entsprechend der Anlage zu § 29 der Verordnung über die Rechnungslegung von Versicherungsunternehmen ermittelt.

IV. Sonstige versicherungstechnische Rückstellungen

Neben der Stornorückstellung für künftige rückwirkende Beitragsstornierungen wegen Fortfalls technischer Risiken beinhaltet dieser Posten auch eine Rückstellung für Rückversicherungsgewinnbeteiligung. Die Stornorückstellung wurde auf Basis der Stornierungen des Geschäftsjahres gebildet, die Rückstellung für Rückversicherungsgewinnbeteiligung auf Basis der erhaltenen Gewinnanteile.

Passiva Position C.

Andere Rückstellungen

Die Rückstellungen sind so bemessen, dass sie allen erkennbaren Risiken und Verpflichtungen Rechnung tragen.

I. Rückstellungen für Pensionen

Die Rückstellungen für Pensionen zum 31.12.2019 wurden nach dem modifizierten Teilwertverfahren mit einem Renten- und Gehaltstrend von 2,0 % entsprechend der Zielvorgabe der EZB für Preisstabilität bei einer maximalen Inflationsrate von 2,0 % und unter Zugrundelegung der Richttafeln 2018 G von Prof. Klaus Heubeck ermittelt. Als Rechnungszins wurde der von der Deutschen Bundesbank für November 2019 veröffentlichte Referenzzinssatz (10-Jahresdurchschnitt) 2,75% verwendet.

Der Unterschiedsbetrag nach § 253 Abs. 6 HGB bei Ansatz des Abzinsungszinssatzes als 7-Jahresdurchschnitt in Höhe von 2,00% beträgt 208 Tausend Euro (Vorjahr 231 Tausend Euro).

II. Sonstige Rückstellungen

Die bedeutendsten Positionen der sonstigen Rückstellungen betreffen Rückstellungen für ausstehende Rechnungen in Höhe von 1.744 Tausend Euro, Tantiemen und Abfindungen in Höhe von 1.105 Tausend Euro sowie Sondervergütungen für Versicherungsvermittler in Höhe von 452 Tausend Euro.

Die Rückstellungen für Jubiläumszusagen wurden nach versicherungsmathematischen Grundsätzen mit einem Rechnungszins von 2,0 % berechnet.

Passiva Position D.

Depotverbindlichkeiten

Die Depotverbindlichkeiten resultieren aus Rückversicherungsanteilen an Schadenreserven für ab dem 1.1.2011 eingetretene Schäden.

Passiva Position E.

Andere Verbindlichkeiten

Die Verbindlichkeiten gegenüber Versicherungsnehmern resultieren im wesentlichen aus Beitragsvorauszahlungen. Die Verbindlichkeiten gegenüber Versicherungsvermittlern betreffen Provisionsguthaben. Alle Verbindlichkeiten sind zu Erfüllungsbeträgen passiviert. Es bestehen keine Verbindlichkeiten mit einer Laufzeit länger als ein Jahr.

Erläuterungen zur Gewinn- und Verlustrechnung

Zu Position I.

Versicherungstechnische Rechnung

Die Aufgliederung der wichtigsten versicherungstechnischen Positionen nach Versicherungssparten ergibt sich aus der Tabelle „Spartenaufgliederung“.

Technischer Zinsertrag

Unter dieser Position werden der technische Zinsertrag aus Rentendeckungsrückstellungen und die Depotzinsen an einen Rückversicherer ausgewiesen. Die Zinszuführung aus der Rentendeckungsrückstellung ist mit dem gültigen Rechnungszins von 0,90 % aus dem Mittelwert des Anfangs- und Endbestandes der Rentendeckungsrückstellung ermittelt worden. Die Depotzinsen betreffen insbesondere Rückversicherungsanteile an den Schadenrückstellungen.

Abwicklungsergebnis

Aus der Abwicklung der Schadenrückstellungen ergab sich ein Bruttogewinn von 13.379 Tausend Euro. Dieser wurde im Wesentlichen in der Sparte Unfall mit 11.446 Tausend Euro und der Haftpflichtversicherung mit 1.704 Tausend Euro erzielt.

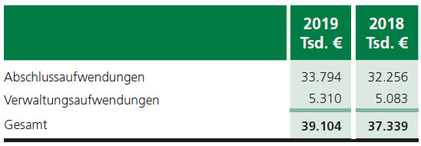

Aufwendungen für den Versicherungsvertrieb

Die Brutto-Aufwendungen für den Versicherungsbetrieb gliedern sich wie folgt:

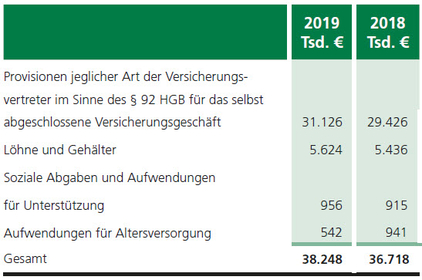

Provisionen und sonstige Bezüge der Versicherungsvertreter sowie Personalaufwendungen

Zu Position II.

Nichtversicherungstechnische Rechnung

Erträge aus Gewinnabführungsverträgen

Im Geschäftsjahr 2014 wurde mit der InterRisk Lebensversicherungs-AG ein Ergebnisabführungsvertrag abgeschlossen. Zur Klarstellung wurde er in 2019 geändert, wonach § 302 AktG „in seiner gültigen Fassung“ gilt. Das Jahresergebnis vor Ergebnisabführung der Gesellschaft zum 31.12.2019 beträgt 4.600 Tausend Euro.

Spartenaufgliederung

Gesellschaftsorgane

Mitglieder des Aufsichtsrates:

Prof. Elisabeth Stadler

– Vorsitzende –

Vorstandsvorsitzende der

VIENNA INSURANCE GROUP AG

Wiener Versicherung Gruppe, Wien

Dr. Martin Simhandl

– stellvertretender Vorsitzender –

Wien

Dieter Fröhlich

Wiesbaden

Mag. Liane Hirner

Mitglied des Vorstandes der

VIENNA INSURANCE GROUP AG

Wiener Versicherung Gruppe, Wien

Mark Brecht

Arbeitnehmervertreter

Jürgen Drachsler

Arbeitnehmervertreter

Mitglieder des Vorstandes:

Roman Theisen

– Vorsitzender –

Beate Krost

Dietmar Willwert

Christoph Wolf

Marcus Stephan (stellv.) ab 01.06.2019

Sonstige Angaben

Betriebene Versicherungsarten

Die InterRisk Versicherungs-AG Vienna Insurance Group betreibt folgende Versicherungszweige:

- Allgemeine Unfallversicherung

- Allgemeine Haftpflichtversicherung

- Verbundene Hausratversicherung

- Verbundene Wohngebäudeversicherung

- Glasversicherung

- Technische Versicherung

- Gebündelte Geschäftsinhaltsversicherung

- Ertragsausfallversicherung

- OnTour-Schutz (Versicherungsschutz unterwegs bei Krankheit oder Sachschaden einschließlich Reiserücktrittskosten und Hilfeleistungen)

Es wurde kein Versicherungsgeschäft in Rückdeckung übernommen.

Mitarbeiterzahl

Im Jahresdurchschnitt waren 83 Mitarbeiter beschäftigt.

Angaben zur Gesellschaft

Die InterRisk Versicherungs-AG Vienna Insurance Group mit Sitz in Wiesbaden ist beim Amtsgericht in Wiesbaden unter der HRB 8043 registriert.

Aufwendungen für Organe

Die Bezüge des Aufsichtsrates betrugen für 2019 28 Tausend Euro. Dem Vorstand wurden für die Tätigkeit im Jahr 2019 Gesamtbezüge in Höhe von 657 Tausend Euro gewährt. Das Honorar des Abschlussprüfers für seine Prüfungsleistungen beträgt 78 Tausend Euro.

Latente Steuern

Auf die Bilanzierung aktiver latenter Steuern wurde verzichtet.

Haftungsverhältnisse

Haftungsverhältnisse im Sinne von § 251 des Handelsgesetzbuchesbestehen nicht.

Konzernzugehörigkeit

Sämtliche Anteile am Unternehmen werden von der VIENNA INSURANCE GROUP AG Wiener Versicherung Gruppe, Wien, gehalten. Unsere Gesellschaft ist in deren Konzernabschluss einbezogen. Dieser wirkt befreiend nach § 291 HGB. Der Konzernabschluss der VIENNA INSURANCE GROUP AG Wiener Versicherung Gruppe, Wien, wird im Bundesanzeiger veröffentlicht.

Ereignisse nach dem Bilanzstichtag

Zu potentiellen Auswirkungen der Corona-Pandemie verweisen wir auf unsere Ausführungen im Lagebericht und unter „Ausblick“.

Weitere wesentliche, das Geschäft belastende Ereignisse sind bis zur Erstellung des Geschäftsberichtes nicht eingetreten.

Gewinnverwendungsvorschlag

© 2020 InterRisk Versicherungen, Wiesbaden